※こちらは2018年度分の確定申告の仕方です。

減価償却費

入力終了を押して画面が戻ったら次は減価償却費の入力です。

– 減価償却費とは –

仕事に関わるものを5千円で買った場合は一度に全額経費にしますが、税込10万円以上の場合は一度に全額はできず減価償却費として数回に分けて確定申告をします。

この項目の記入は下記に該当する場合のみです。

– 必要な場合 –

仕事に関わる税込10万円以上のものを賈った場合。税込9万9999円以下の場合は該当しません。

フリーランスの方は仕事に関わる税込10万円以上のものを買ったら減価償却を行ってください(所得税法49条)

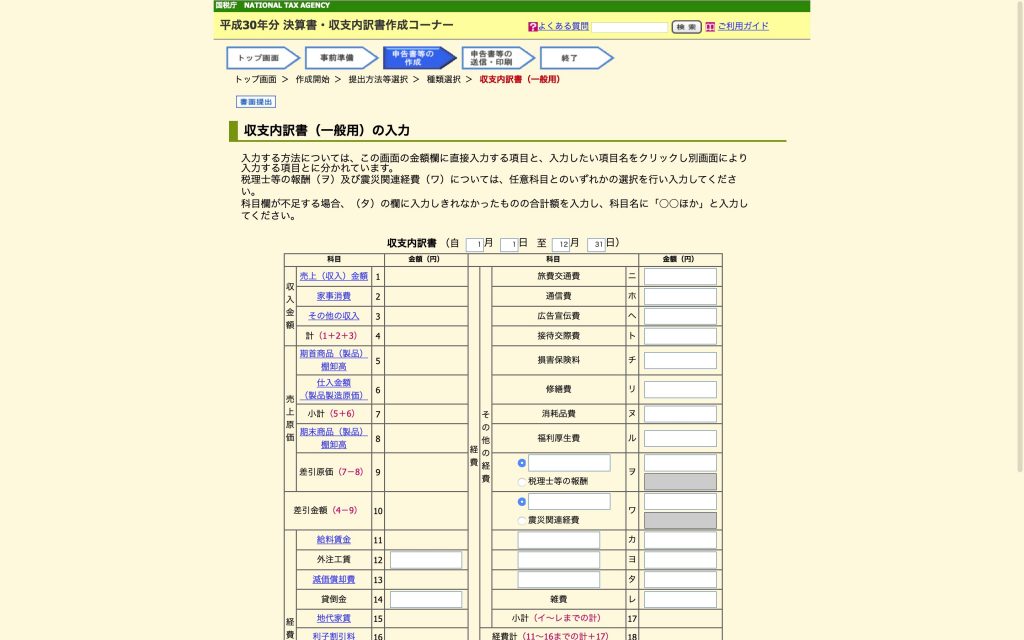

まず『減価償却費』の文字をクリックします。

項目へ入力する

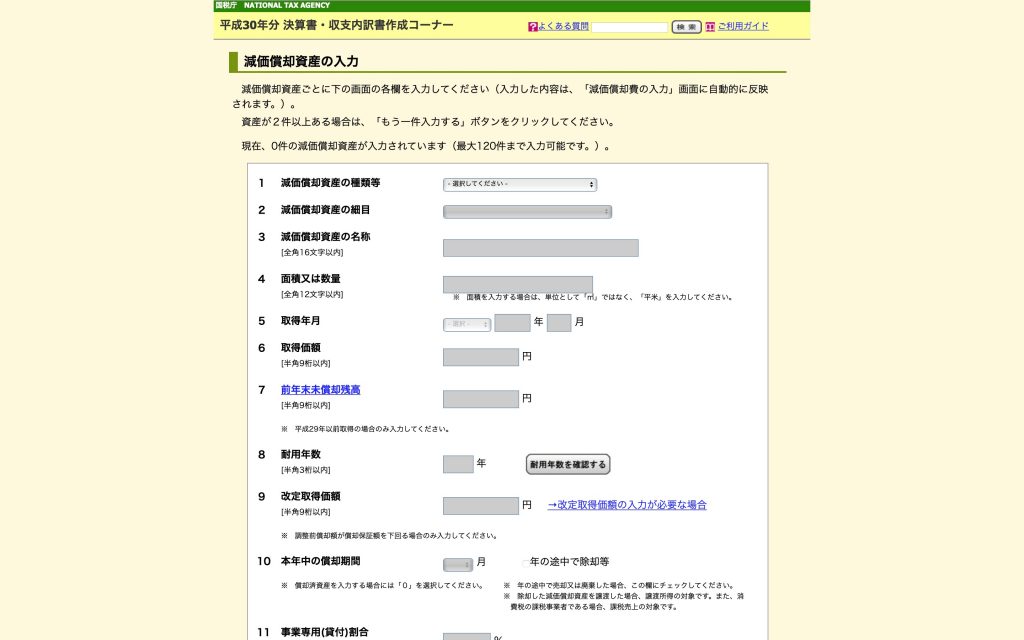

『新規に減価償却資産を入力する』をクリックします。

各選択項目は購入したものにより変わります。ここでは『パソコンを購入した』という前提で記載しておきます。

1.減価償却資産の種類等

『建物・車両・機会・備品等(定額法)』を選択。

2.減価償却資産の細目

『工具、器具及び備品』を選択。

3.減価償却資産の名称

『パソコン』と入力。

4.面積又は数量

『1』と入力。

5.取得年月

購入した日を入力します。

6.取得価額

購入した金額(税込)を入力します。

7.前年末未償却残高

初めての方はこちらはとばします。

2回目以降の方はそれまでの購入額から前年までに記入した金額を引いたものを記入します。

10万円の物を買って前年に2万を申請してたら8万(未償却残高)を記入します。

8.耐用年数

耐用年数の一覧から該当するものを探して年数を記入します。パソコンなら4年なので『4』と入力します。

9.改訂取得価額

該当する事は少ないので飛ばします。

10.本年中の償却期間

購入した日から12月31日まで何ヶ月目かを入力します。

4月10日に購入したら、4月を含めて数えて9ヶ月なので『9』と入力します。

11.事業専用(貸付)割合

仕事でどれくらいの割合を使っているかを記入します。仕事のみであれば『100』です。

12.摘要

該当する事は少ないので飛ばします。

以上になります。

複数の10万円を超えるものを購入した場合は『もう一件入力する』をクリックしてまた同様に記入します。

記入が全て終わりましたら『入力終了(次へ)>』をクリック。